「ファクタリングに興味があるので詳しく知りたい」

「ファクタリングのメリットは?」

「ファクタリングを利用する際に注意することは何?」

このような悩みを抱えている人に向けて、おすすめのファクタリング会社2社を紹介します。

また、ファクタリングの仕組みやメリット・デメリットについても詳しく解説します。

記事を読み終える頃には、ファクタリングの仕組みを理解できているはずです。

ファクタリング会社を選定する際の適切な判断ができるようになりますので、ぜひ参考にして頂ければと思います。

- ファクタリングの仕組み(図解あり)

- ファクタリングのメリットとデメリット

- おすすめのファクタリング会社

▽ファクタリングならここ!▽

ファクタリングとは?種類や仕組みについて

ファクタリングは困った時の資金調達方法になりますが、正直仕組みがよくわからないという人も多いと思います。

また大きく分けて2種類のファクタリングがあったりして、文章だけでは正直わかりにくいと感じるのではないでしょうか?

そこでここでは、ファクタリングの基本である下記の内容について解説していきます。

・ファクタリングの種類:2社間を図解解説

・ファクタリングの種類:3社間を図解解説

ぜひ参考にしてみてください。

ファクタリングの仕組み

まずはファクタリングの仕組みについて解説します。

ファクタリングは「債権買い取り」という資金調達方法のひとつです。

取引先に対して保有している売掛債権をファクタリング業者に売却することで、代金を仕入れることが可能です。

代金は手数料等が差し引かれた金額となりますが、売掛金の支払い期日よりも前に資金調達ができる為、資金繰りの改善が見込めます。

次の項目ではファクタリングの種類について解説します。

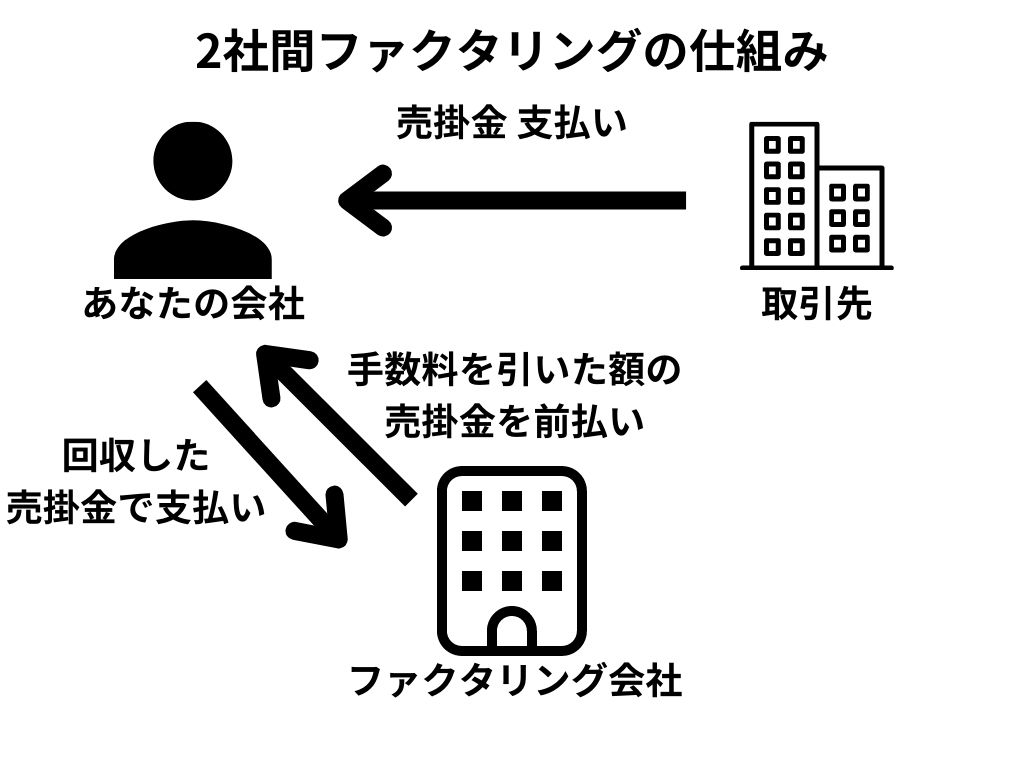

ファクタリングの種類:2社間を図解解説

ここでは「2社間ファクタリング」について解説します。

2社間ファクタリングとは、利用者とファクタリング会社の間で行われるものです。

図解の通り、取引先にファクタリングを利用していることは知られない為、取引先との関係性や信頼関係に悪影響を与えることはありません。

2社間でのやりとりの為、手続きもシンプルで時間もかかりません。

- 利用者から取引先(売掛先)に請求書を発行する

- 利用者からファクタリング会社へ売掛金の買い取りを申し込む

- 2の審査に通過すると、ファクタリング会社から条件や契約内容を提示される

- 2社間で合意されると契約成立となり、ファクタリング会社から代金(売掛金から手数料を差し引いた金額)が振り込まれる

- 取引先から売掛金が入金され次第、利用者はファクタリング会社へ送金する

ファクタリング会社に支払う手数料ですが、こちらはファクタリング会社により割合が違います。

次の項目で紹介します「3社間ファクタリング」では、2社間ファクタリングとの手数料の違いについても解説します。

ぜひ参考にしてください。

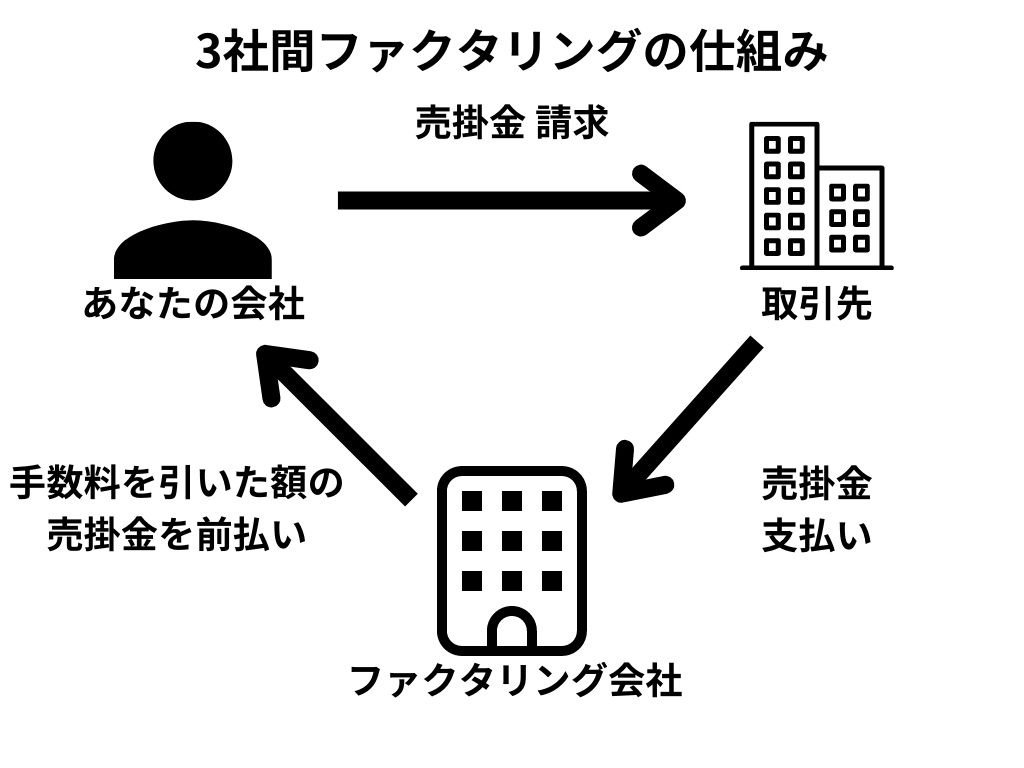

ファクタリングの種類:3社間を図解解説

3社間ファクタリングとは、2社間ファクタリングに「取引先」を含めて契約をする方法です。

つまり、利用者・ファクタリング会社・取引先の3社ということですね。

- 取引先(売掛先)に請求書を発行する

- 利用者からファクタリング会社へ売掛金の買い取りを申し込む

- 2の審査に通過すると、ファクタリング会社から条件や契約内容を提示される提示された内容が合意されれば、取引先へ債権譲渡を通知し、承諾を得る

- 3の承諾を得たら契約成立となり、ファクタリング会社から代金(売掛金から手数料を差し引いた金額)が振り込まれる

- 取引先からファクタリング会社へ直接、売掛金分の金額が送金される

図解にも示していますが、2社間と異なるのは取引先からの売掛金の入金先がファクタリング会社になる点です。

また、3社間ファクタリングは2社間より比較的に手数料が安く設定されていますが、資料や会社間のやり取りに手間がかかる点は注意が必要です。

その他にも図解から分かるように2社間と異なり、取引先に対してファクタリングを利用していることを知られてしまいます。

取引先に資金繰りが思わしくないという印象を与えてしまう可能性も頭に入れておきましょう。

▽ファクタリングならここ!▽

ファクタリングおすすめ会社2社

以前のファクタリングは個人事業主向けのサービスがほとんどなく、大多数が法人向けのサービスでした。

最近は個人事業主・フリーランスでも活用できるファクタリング会社が増えています。

ここでは個人事業主でも利用できて、且つ現金化が早いおすすめのファクタリング会社を2社紹介します。

2社の買取手数料・最短入金スピード・買取可能額に関する早見表も作成していますので、ファクタリング会社を選定する際の参考にしてください。

- おすすめのファクタリング会社(2社)

- おすすめのファクタリング会社の買取手数料

- おすすめのファクタリング会社の最短入金スピード

- おすすめのファクタリング会社の買取可能額

▼おすすめのファクタリング早見表

| ファクタリング会社(サービス名) | 買取手数料 | 最短入金 | 買取可能額 |

|---|---|---|---|

| ペイトナーファクタリング (旧yup 先払い) |

10% | 10分 | 最大100万 (初回は25万) |

| ビートレーディング | 最低2%~ | 最短2時間 | 無制限 |

ペイトナーファクタリング(旧yup 先払い)

ペイトナーファクタリング(旧yup 先払い)とは、最短10分で入金が可能なオンライン型のファクタリングサービスです。

ペイトナーファクタリングの流れは下記の通りです。

- 請求書をアップロード

- 最短10分で入金

- 取引先から入金され次第、ペイトナーへ送金

ペイトナーファクタリングは前述にあるように「最短10分で入金」という点が最大のメリットです。

10分で審査結果が通知され、審査完了と同時に入金も行われます。

また、事業計画書などの書類提出も不要です。

通常金融系のサービスを利用する場合、手間と時間がかかるのはどうしても避けられないですよね。

ですが、ペイトナーファクタリングなら煩わしい書類の取り交わしは必要ありません。

資金繰りをスピーディーに進めたい方にはおすすめのサービスと言えるでしょう。

▽着金まで最短10分▽

ビートレーディング

ビートレーディングとは、業界トップクラスの実績を持つファクタリング会社です。

東京、仙台、大阪、福岡に拠点を持ち、日本全国どこでも対応可能な点が魅力です。

ビートレーディングを利用する際の流れは下記の通りです。

- スピード見積り

- Webフォームで資料提出

- オンライン契約・振込

ビートレーディングは「最短2時間」で資金調達が可能な点が特徴です。

前述のペイトナーファクタリングに比べれば資料提出も必要で、審査には多少時間がかかります。

ですが必要な資料はたったの2点で、審査の時間も銀行融資に比べればはるかにスピーディーです。

その他にも、手数料が「最低2%~」という点もビートレーディングのメリットと言えるでしょう。

早く資金調達できるかわりに手数料が高すぎるといったサービスですと、資金繰りがさらに悪化してしまいますので手数料が他社と同水準なのは助かりますね。

▽ファクタリングならここ!▽

ファクタリングの注意点

ファクタリングが資金調達における便利なサービスであることを理解できたかと思います。

ですが、当然便利なことばかりではありません。

ファクタリングを利用する際には注意しなければならない点もあります。

そこでここでは、ファクタリングの注意点として下記について詳しく解説していきます。

- ファクタリング現金化までの時間や手数

- ファクタリングに事前に必要すべき書類

ファクタリング現金化までの時間や手数料

ファクタリングは取引先の支払い期日前に資金調達できるメリットがありますが、すぐに入金できるわけではありません。

入金までの手続きに10~60分で可能なサービスもあれば2時間以上かかるサービスもあります。

最近ではオンラインでの手続きが可能なサービスも増えているので、対面でするよりもスピーディーに入金することもできます。

ですが、「今すぐ資金調達する必要があるのに入金されていない!」ということがないように、入金時期に関しては契約前に必ず確認しておきましょう。

また、ファクタリングには手数料が高い場合もあります。

手数料が高いと入金額が減ってしまう為、注意しなければいけませんよね。

手数料はファクタリング会社毎に設定されていますが、相場は2社間ファクタリングで10~20%、3社間ファクタリングで1~10%程度です。

ですが、利用者の社会的信用度や利用する金額によっても変更するので一概には言えません。

手数料に関しても契約前に入念に確認しておきましょう。

ファクタリングに事前に必要すべき書類

ファクタリングを利用する際には「審査」と「契約」の手続きが必要です。

加えて、それぞれの手続きに必要な書類を提出しなければならない場合もあります。

ファクタリング会社毎に異なりますが、主に下記のような書類が必要になります。

- 本人確認書類(マイナンバーやパスポートなど)

- 入出金明細書

- 請求書などの売掛債権を証明できるもの

- 印鑑証明書

- 納税証明書

- 登記簿謄本

▽ファクタリングならここ!▽

ファクタリングのメリット・デメリット

前述にもありますが、ファクタリングには資金調達が早いという大きなメリットがあります。

ですが、ファクタリングにはデメリットがあることも忘れてはいけません。

デメリットを軽視した結果、資金繰りが悪化するという可能性もありえます。

ここではファクタリングのメリットとデメリットを詳しく解説します。

ファクタリングを利用する際は、メリットと同じようにデメリットもしっかり理解しておきましょう。

- ファクタリングのメリット

- ファクタリングのデメリット

ファクタリングのメリット

ファクタリングのメリットは下記のような点があります。

- 手続きが簡単

- 担保や保証人が不要

- 負債を増やさずに資金調達が可能

- 売掛金の現金化がスピーディー

- 取引先から回収不能になっても返済は不要

- 業態に業種に関係なく利用可能

- 個人事業主でも利用可能

企業や個人事業主が資金調達する主な手段は銀行などからの融資ですが、手続きが複雑で現金化までに時間がかかりますよね。

ファクタリングの場合、審査や契約にかかる時間や手間が少ない点が大きなメリットと言えます。

そして融資の場合に不動産担保であったり保証人をつけたりするのが一般的なものの、ファクタリングの場合担保や保証人は必要ありません。

では何を元に資金調達ができているのかというと、売掛先の信用が審査対象メインとなるため個人事業主やフリーランスでも審査が通り活用できます。

さらにファクタリングは借入金ではないため、負債が増えるというわけではありません。

負債が増えないため決算書も見栄えが良くなり、第三者視点で健全な経営状態に見えるため融資を控えている場合なども安心です。

売掛先が仮に倒産してしまい、売掛金が回収不能となっても売掛債権の売買契約であるため返済の必要はありません。

融資の場合は業種業態が指定されている事もありますが、ファクタリングの場合はそういった心配もなく利用できます。

またファクタリングを利用していることを知られない為、取引先との信頼関係に悪影響を与えるリスクも低いでしょう。

ファクタリングのデメリット

次はファクタリングのデメリットですが、下記のような点があります。

繰り返しになりますが、メリットだけに注目してしまいデメリットを疎かにしないよう注意しましょう。

- 手数料が必要

- 利用を繰り返すと資金繰りが苦しくなる場合もある

- 個人事業主が利用できない場合もある

ファクタリングを利用するには手数料が必要です。

手数料率はファクタリング会社毎に設定されており、銀行融資などに比べると比較的に高額です。

手数料が適切であるか、契約前に必ず確認するようにしましょう。

またファクタリングを継続して利用するということは、それだけ手数料を支払う必要があるということです。

手数料を支払い続けることは利益が減少するということ。

つまり依存してしまうと資金繰りが苦しくなる可能性がある為、むやみに利用するのはおすすめ出来ません。

他の資金調達方法も検討しつつ、どうしても必要な場合にのみファクタリングを利用するようにしましょう。

債権譲渡登記が必要なファクタリングサービスがあり、債権譲渡登記は個人事業主では発行できないため利用できない点もデメリットと言えます。

ですが今回ご紹介しているビートレーディングやペイトナーファクタリングの場合、債権譲渡登記なく審査を受けることができるので個人事業主でも利用可能です。

▽ファクタリングならここ!▽

ファクタリングQ&A

ここまで、ファクタリングの仕組みやメリット・デメリットについて紹介してきました。

ファクタリングの内容は概ね理解できたかと思います。

ただ、そろそろ「こういう時はどうすれば良いの?」という疑問が出てくる頃ではないでしょうか。

ここでは、ファクタリングに関する質問・疑問をQ&A形式でお答えしていきます。

実際にファクタリングを利用される際のことをイメージしながら参考にして頂ければと思います。

- 担保や保証人が必要?

- スピーディーに資金調達できる?

- 赤字・債務超過・税金滞納でも利用できる?

- 業種や業態は何でも利用できる?

- 個人事業主でも利用できる?

担保や保証人が必要?

企業や個人事業主が銀行から融資を受ける場合、不動産などの担保や連帯保証人の提供を求められます。

ファクタリングは売掛債権を売却する取引です。

現金を借入するわけではないので担保も保証人も不要です。

スピーディーに資金調達できる?

銀行融資の場合、信用調査などで時間を要することが多く、資金調達までに数週間かかる場合もあります。

一方、ファクタリングの場合、2社間ファクタリングであれば最短即日入金も可能です。

急ぎで資金調達が必要な場合はファクタリングは有効な手段と言えるでしょう。

赤字・債務超過・税金滞納でも利用できる?

銀行融資の場合、企業の社会的信用度が与信の審査に影響します。

つまり、信用度が低ければそれだけ融資を受けられる可能性は低くなります。

ファクタリングは審査の対象が主に取引先の信用度ですので、赤字決算、債務超過、税金滞納でも利用することが可能です。

業種や業態は何でも利用できる?

ファクタリングを利用する業種や業態に制限はありません。

建設業、製造業、小売業、運送用、人材派遣業、学習塾、広告代理店など多様な業種・業態の企業が活用しています。

個人事業主でも利用できる?

従来、ファクタリングといえば法人向けのサービスがほとんどでした。

最近では、取引先が売掛金を持つ企業ならば、個人事業主でもフリーランスでも融資を断られた企業でもファクタリング利用の対象になります。

つまり、企業の規模や経営状況などに関係なく申し込みが可能です。

▽ファクタリングならここ!▽

ファクタリングに関するまとめ

ここまでファクタリングについて解説してきましたので、一度おさらいをしておきましょう。

ファクタリングは売掛債権をファクタリング会社に売却することで、売掛金の支払い期日よりも前に資金調達する方法です。

ファクタリングはうまく活用すれば、資金繰りが苦しい状況を改善できる可能性があります。

ただし、ファクタリングにはデメリットもあることを忘れてはいけません。

手数料の割合や審査・手続きに必要な書類を確認し、実際に資金調達できるまでどのくらい時間がかかるのか確認しておく必要があります。

銀行融資に比べると手間も時間もかかりませんが、手数料の割合は比較的に高いので利益が減ってしまう可能性は高いです。

ファクタリングを利用する時は事前に把握しておくようにしましょう。

本記事が、ファクタリングを選定する際の参考になれば幸いです。

▽ファクタリングならここ!▽